競馬の税金はみんな払っている?脱税はばれるorばれない?

今回は「競馬にかかる税金」について解説していきます。

競馬を楽しんでいる方の中で、競馬で出た利益に対して納税義務が発生するのかしないのか、理解している方はどれだけいるでしょうか。

意識すらしたことが無い方も中に入ると思います。

本記事を通して、競馬の税金との関係についての理解を深めていただければと思いますので、ぜひ最後までご覧ください。

競馬で獲得したお金に税金はかかる?

結論からお話すると、競馬で獲得したお金には納税義務があります。

サラリーマンなどのように年末調整等を行うわけではありませんから、毎年自身で確定申告をする必要があるのです。

競馬で発生したお金はどのような分類に属するかというと「一時所得」という分類に属します。

国税庁の公式ホームページによると、一時所得の定義として下記のように記載されていました。

営利を目的とする継続的行為から生じた所得以外の所得で、労務や役務の対価としての性質や資産の譲渡による対価としての性質を有しない一時の所得

引用:国税庁ホームページ

簡単に要約すると「何かを売ったり、働いて得た所得ではなく、継続的に得られる所得ではないもの」のことです。

一時所得に該当する内容は以下のような例があります。

- 懸賞や福引きの賞金品

- 競馬や競輪の払戻金

- 生命保険の一時金

- 法人から贈与された金品

- 遺失物拾得者や埋蔵物発見者の受ける報労金等

競馬もこの一時所得に該当するため、納税の義務が発生するというわけです。

一時所得でも税金を払わなくて良いケースがある

前項目で、競馬の納税義務について解説していきました。

しかし、競馬で得たお金に対して、納税義務が発生しないケースも存在します。

それが「年間の払戻金額が50万円以下の場合」です。

年間の払戻金額が50万円以下の場合は非課税として扱われるため、税金を払わなくて良いということになります。

逆に、50万円を超えた金額には課税されるため、気づいたら納税義務が発生しているなんて方も中にはいるでしょう。

気づかず脱税をしているという扱いになるので、自身で収支を記録しておくことは非常に大切です。

一時所得の計算方法

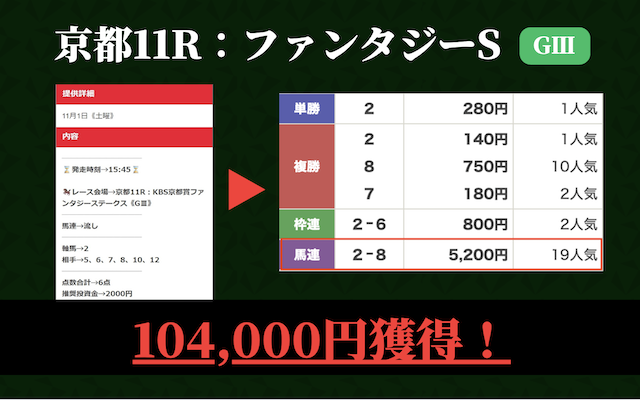

一時所得は「①年間の合計払戻金−②払戻金に費やした金額−③特別控除金額50万円」という計算式で導き出されます。

計算に使われる内容についてそれぞれ説明していきましょう。

- 年間の合計払戻金額:1年間に獲得した払戻金の合計金額

- 払戻金に費やした金額:払戻金を獲得したレースの、的中した買い目(着 順)に賭けた金額

- 特別控除金額50万円:非課税対象の50万円

※②の「払戻金に費やした金額」についてはかなり複雑な解釈になるため、次項目にて詳しく解説していきます

これらを踏まえて例を上げると、①1年の間に300万円の払戻金を獲得し、②その的中馬券代が100万円だったとすると、一時所得の金額は以下の計算式で導き出されます。

「①300万円−②100万円−③50万円=④150万円」

また、課税対象となるのは、一時所得の2分の1の金額です。

そのため、この場合だと「④150万円×1/2=75万円」が課税対象となるため、確定申告の際はこの金額に給与などの所得と合わせて税率が計算されます。

外れ馬券は経費にならない

前述では一時所得の計算式を解説しましたが、ここからはその中に出てきた「払戻金に費やした金額」について説明していきます。

仮に、1点1,000円の全10点賭け、計10,000円で馬券を購入したレースがあったとしましょう。

そのレースで1−2−3という3連単が的中した場合「②払戻金に費やした金額」に該当するのは1−2−3に賭けた1,000円のみということになります。

すなわち、外れ馬券の計9,000円は「②払戻金に費やした金額」にカウントできないということです。

中には、この外れ馬券が原因で破産にまで追い込まれてしまった方もいるので、必ず理解しておきましょう。

競馬の税金関係で破産に追い込まれた「インスタントジョンソンのジャイさん」について

皆さんは、野球の応援団コントで一躍有名になった「インスタントジョンソン」というお笑い芸人をご存知でしょうか。

そのメンバーであるジャイさんは、自身のYouTubeチャンネルでも競馬予想の動画を上げているほど大のギャンブル好きです。

そんなジャイさんですが、2022年6月に競馬の税金が原因で自己破産に追い込まれてしまいました。

競馬界隈では一時期話題になったニュースですが、その詳しい概要について説明していきたいと思います。

ジャイさんは、2020年末に川崎競馬で約6,400万円の超高額馬券を的中させたことで一躍話題になりました。

これまで数々の高額払戻金を的中させているジャイさんですから、もちろんその際も納税はしていたと語っています。

しかし納税を済ませた矢先、自宅へ税務署の職員が突然来て、マンションが買えるほどの超高額な追加納税を命じられたそう。

その追加納税を命じられた原因は「外れ馬券が経費として落ちなかったから」です。

外れ馬券は控除対象とならないため、一時的に獲得した金額が大きすぎるが故に、実際に出た利益よりも大きな税金を払う羽目となりました。

この外れ馬券に関しては「2重課税だ」と不満を抱える方が多く、競馬業界屈指の問題です。

ジャイさんは破産経験をしたことから、自身のYouTubeチャンネルで競馬の税金問題について、解決に向けての行動をしています。

実際の競馬業界のお偉いさんの方とも対談などをしているそうなので、いずれこの税金問題が緩和されることもあるかもしれませんね。

税金を払わないとばれる?ばれない?

続いて、税金を支払わなければばれるのか、ばれないのかという問題について解説していきます。

大前提として理解していただきたいのは、納税義務が発生したら必ず納税しなければいけないということです。

ただ、中には「ばれなければ良い」という考えの方もいるでしょう。

そこで本項目では、ばれやすいパターンとばれにくいパターンについて解説していきます。

もちろん、ばれにくいパターンの場合でもリスクはかなり大きいので「必ず納税」という大前提は忘れずにご覧ください。

ばれる場合

税金を支払っていないことがばれる可能性が高いのは、下記の2パターンです。

- インターネット経由で馬券を購入している場合

- 高額払戻金を獲得した場合

インターネット経由で馬券を購入していると、記録が残ります。

すると、税務署が痕跡をたどりやすくなるため、税金を支払っていないことがばれる可能性が高いです。

また、税務署が税金の調査を行うのは、所得の金額が大きいものから手を付けます。

例えば10万円の払戻金を得た場合と100万円の払戻金を獲得した場合だと、税務署の調査の優先順位が大きく変わるのです。

そのため、結果的に高額払戻金を獲得した場合には調査対象になりやすくなります。

ばれない場合

続いて、ばれない可能性があるパターンについて解説していきます。

- 競馬場で直接馬券を購入する場合

- 払戻金額がそこまで大きくない場合

ばれやすいパターンと逆の場合であれば、税金を払っていなくてもばれる可能性が低いです。

競馬場で直接馬券を購入すれば、履歴が残らないのでばれる可能性はかなり低くなります。

また、払戻金がそこまで大きくない場合も同様で、大きな金額が動いていないので、税務署は気づきにくいです。

税務署の方も数多くの税金問題について動いていますから、そこまで大きくない金額に対してすぐに徴収するヒマはないのです。

また、ばれにくいパターンでも、獲得した払戻金を銀行口座に貯金するなどといった行動を頻繁にしていれば、口座の履歴に違和感が残る場合もあります。

その場合は、ばれてしまう可能性も高くなりますので、リスクを背負うくらいなら基本は納税をするというスタンスで競馬を楽しみましょう。

まとめ

今回は競馬の税金について解説していきました。

かなり複雑な内容でしたが、ご覧いただいた方にとって、税金対しての理解を深める機会になっていれば幸いです。

また最悪の場合、税金で人生を狂わせてしまう可能性もあります。

そのため、ズルをして納税をしないのではなく、払うべきものに対してはしっかりと対価を払いましょう。

最後までご覧頂きありがとうございました。